Horizon 2035, la première SCPI millésimée et à horizon du marché

Texte introductif A COMPLETER : en 2 mots Horizon 2035, qu'est-ce que c'est ?

Dans cette fenêtre de tir très courte de 24 mois, les équipes de gestion s’attacheront à saisir les

opportunités qui se présenteront sur les classes d’actifs telles que :

Profitez d'un moment de marché unique pour l'immobilier avec la SCPI Horizon 2035

Pourquoi investir maintenant ?

L’inflation élevée en zone euro est considérée actuellement comme maîtrisée, la baisse des taux directeurs de la Banque centrale européenne est enclenchée* : 2024 a été selon nous une année de transition, voyant les rendements locatifs dynamisés alors que les valeurs ont poursuivi leur correction, jusqu’à leur stabilisation progressive constatée pour la majorité des classes d’actifs en fin d’année.

Notre conviction est que nous entrons dans une phase où le marché sera caractérisé par :

- Des conditions d’accès au crédit continuant de limiter les flux acheteurs ;

- Des actifs de qualité à des prix décotés pour trouver preneur ; cette situation d’illiquidité pourrait constituer une opportunité pour les acheteurs en offrant un prix plus bas et donc un rendement locatif supérieur ;

- Des rendements locatifs historiquement élevés pour la majorité des classes d’actifs** ;

- Une perspective de rebond des valeurs immobilières à court terme, avant une période de croissance normalisée à plus long terme, synonyme de potentiel de valorisation du capital pour les placements immobiliers.

*Source : Communiqués de la BCE du 6 juin, 12 septembre, 17 octobre et 12 décembre 2024, 30 janvier et 6 mars 2025

**Source : Praemia REIM Recherche & Stratégie d’après CBRE, BNP Paribas Real Estate, Cushman & Wakefield, MSCI

YouTube will only allow users to watch its videos if they accept the installing of trackers so that they can be shown targeted advertising according to their browsing history. You have rejected marketing cookies, including from YouTube. If you accept marketing cookies, trackers will be installed and you will be able to watch the video. You may withdraw your consent at any time by visiting our personal data and cookie policy page.

Change my consent preferences

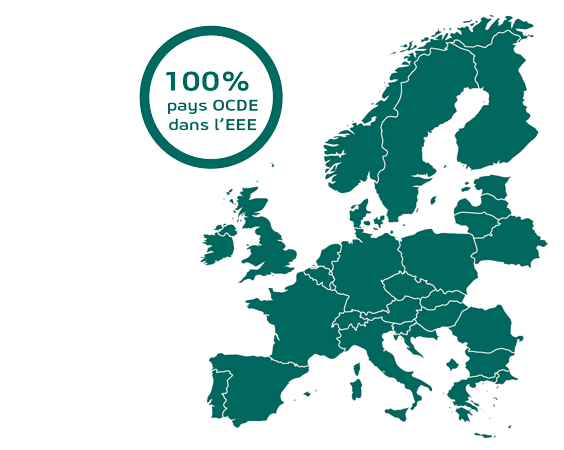

Une SCPI européenne

Bénéficiez d’une fiscalité potentiellement plus avantageuse

La part des actifs implantés à l’étranger permet de bénéficier de conditions fiscales souvent plus avantageuses pour les contribuables soumis à un taux marginal d’imposition élevé (Praemia REIM France invite les investisseurs à prendre attache auprès de leur conseil préalablement à toute souscription dans le fonds.).

Pour éviter la double imposition, des conventions fiscales sont établies entre les États membres de l’Union européenne. Ces conventions prévoient en principe deux mécanismes : soit la méthode du crédit d’impôt, soit la méthode du taux effectif.

Pourquoi investir dans Horizon 2035

sur la durée du placement (8 ans)

OBJECTIF DE DISTRIBUTION**≥ 6 %

**L’objectif est fondé sur la réalisation d’hypothèses de marché arrêtées par la société de gestion et ne constitue en aucun cas une promesse de rendement. Les performances ne sont pas garanties.

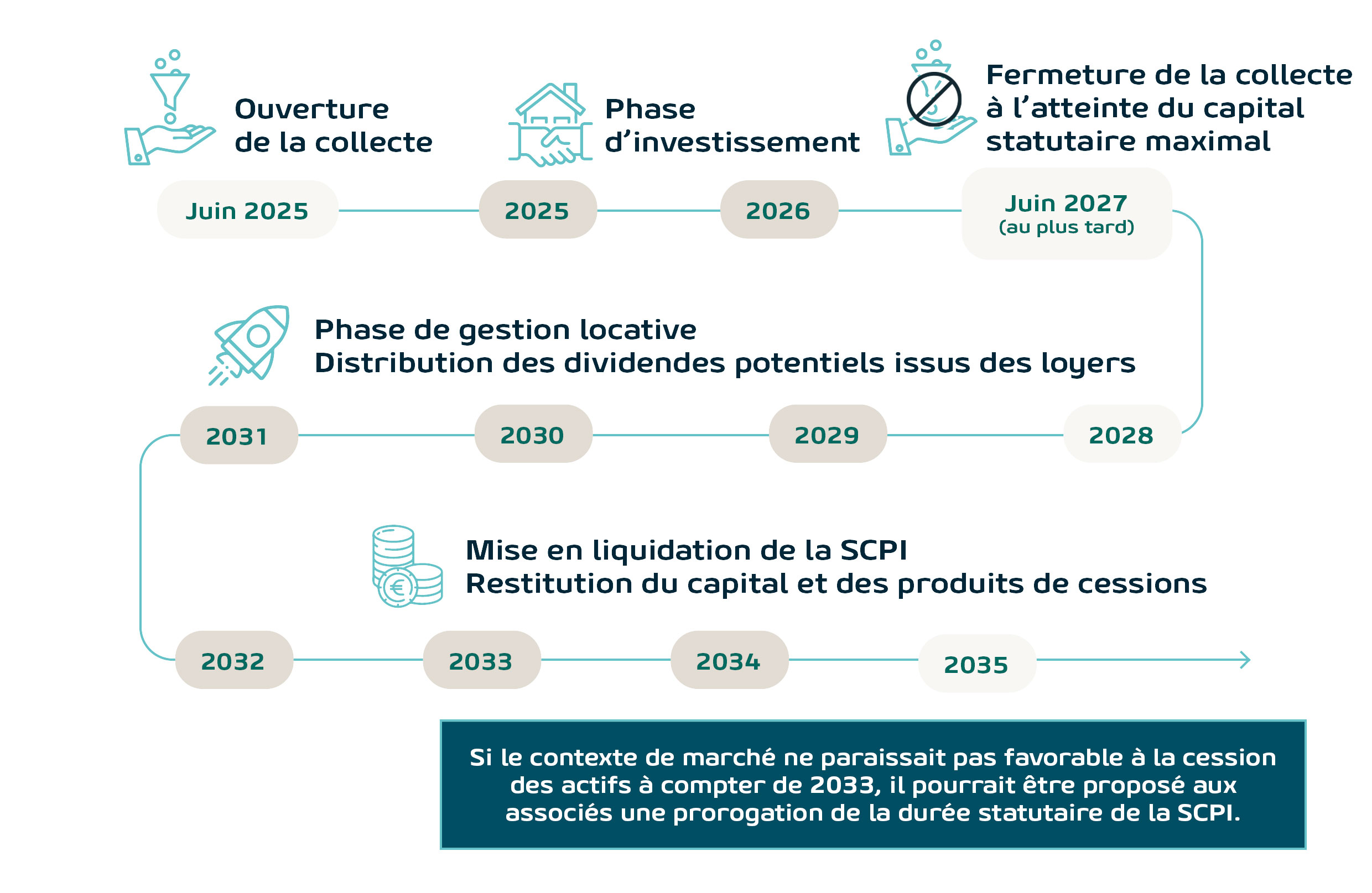

Comment fonctionne Horizon 2035 ?

Devenir associé de la SCPI Horizon 2035

Conditions of subscription to 01/06/2025

1 - RISQUE EN REVENU ET EN CAPITAL

Les SCPI comportent un risque de perte en capital. Les revenus potentiels de la SCPI peuvent varier à la hausse ou à la baisse et ne sont pas garantis, ainsi que le prix de vente de la part. Les parts achetées en nue-propriété ne donnent droit à aucun revenu

2 - RISQUE DE LIQUIDITÉ

Le risque de liquidité peut provenir i) de rachats importants au passif, ii) de la difficulté de céder rapidement les Actifs Immobiliers physiques, le marché de l’immobilier pouvant offrir une liquidité plus restreinte dans certaines circonstances ou iii) d’une combinaison des deux. Il est précisé que les cessions de parts ne pourraient être réalisées que sur le marché secondaire. Ni la Société ni sa société de gestion ne garantissent toutefois l’existence d’un tel marché. Les caractéristiques particulières de la Société constituent un risque supplémentaire d’absence de marché secondaire, du fait qu’il pourrait ne pas être pertinent pour un investisseur d’acquérir des parts à l’approche de l’échéance 2033.

L’obtention de la revente des parts avant la fin de la durée de vie du fonds est peu probable, ce délai pouvant être prolongé si la société de gestion ne parvient pas à céder les actifs qu’elle détient.

3 - RISQUE DE MARCHÉ

Les revenus potentiels de la SCPI ainsi que la valeur des parts et leur liquidité peuvent varier à la hausse ou à la baisse en fonction de la conjoncture économique et immobilière.

4 - RISQUE DE DURABILITÉ

Un risque en matière de durabilité constitue un événement ou une situation dans le domaine environnemental, social ou de la gouvernance qui, s’il survient, pourrait avoir une incidence négative importante, réelle ou potentielle, sur la performance de l’investissement. Les dommages dus à la réalisation de risques de durabilité peuvent induire des coûts de réparation ou une impossibilité physique d’occuper les lieux, dont découlerait une perte de loyer. Ces dommages peuvent détériorer la valeur de l’actif ou rendre sa cession plus difficile, voire impossible. La prise en compte de ces risques est détaillée en annexe de la note d’information.

5 - RISQUE LIÉ À L’ENDETTEMENT

La SCPI peut avoir recours à l’endettement dans la limite de 20 % de la valeur de ses actifs immobiliers. L’effet de levier a pour effet d’augmenter la capacité d’investissement de la Société, mais également les risques de perte.

6 - RISQUE DE CONCENTRATION

Le patrimoine de la Société pourra être constitué d’un nombre limité d’actifs immobiliers ne permettant pas une diversification optimale. Si la Société ne collecte pas suffisamment de capitaux, elle pourrait ainsi être exposée à un risque de concentration.

7 - RISQUES LIÉS À DES INVESTISSEMENTS DANS DES ACTIFS IMMOBILIERS

Les variations du marché immobilier peuvent entraîner des variations importantes de la valeur des immeubles, tout comme l’évolution du marché locatif (risque de vacance locative ou d’impayés) ainsi que le niveau de prestation technique des immeubles. La SCPI peut également engager des opérations de développement (contrats de promotion immobilière) et de VEFA qui sont susceptibles de l’exposer aux risques suivants :

- Risques de défaillance du promoteur, maître d’œuvre, entreprises générales, etc.,

- Risques de perception différée dans le temps à compter de l’achèvement de la construction de l’immeuble et de sa location. La SCPI supportera en conséquence les risques locatifs normalement associés à de tels actifs.

8 - RISQUE LIÉ À LA SOUSCRIPTION À CREDIT

En cas de souscription à crédit, si les revenus attachés aux parts souscrites à crédit ne sont pas suffisants pour rembourser le crédit, ou en cas de cession des parts sur le marché secondaire à un prix insuffisant à cet effet, le souscripteur devra payer la différence. Le souscripteur ne doit pas tenir compte uniquement des revenus générés par la SCPI, compte tenu de leur caractère aléatoire, pour faire face à ses obligations de remboursement. En outre, en cas de défaillance au remboursement du prêt consenti par le souscripteur, l’établissement prêteur pourra demander la vente des parts que l’Associé détient au capital de la Société, pouvant entraîner une perte de capital.

et Firefox

et Firefox